|

降准前一天隔夜利率飙升至12% 今天能有场“大雨”吗?

降准实施的前一天,市场上资金紧张的氛围超出预期。

“市场资金面比前一天只紧不松。”昨晚,一位券商债券交易部总经理向记者感慨。

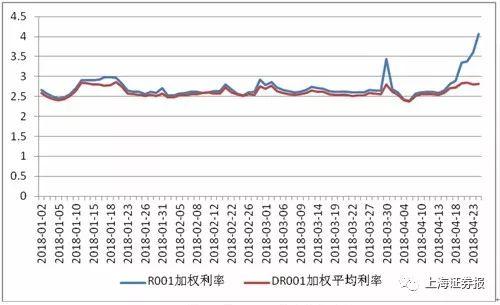

24日,全市场质押式回购隔夜加权利率(R001)单日飙升44.92个基点至4.0549%,创下自2014年2月份以来新高。23日交易系统故障、机构头寸难平,使得24日早盘大量需求积压,隔夜资金利率飙升至12%至15%仍难满足旺盛的融入需求,7天资金融出利率也达到10%以上。

交易所市场上,饥渴的非银机构仍在拼命找钱。24日,上交所国债质押式回购隔夜利率(GC001)最高触及12.2%,收报8.93%。当日成交量达到去年10月10日以来的最高额达9158亿元。深交所债券质押式回购隔夜利率(R-001)最高触及10%,收报6.1%,单日涨幅达到21.64%。

焦头烂额的交易员、躁动不安的市场,都在屏息等待4月25日的一场“大雨”。央行降准100个基点释放出的1.3万亿巨量资金,能否缓解当前饥渴?又将给今年的市场带来怎样的影响?

非银机构加杠杆

焦虑的市场太需要一场狂欢和宣泄,央行宣布降准仿佛点燃了引信。

“这两天,市场上非银机构的钱已经非常贵了。我问交易员,他们拿这些钱干嘛?大家告诉我说,都借钱买债去了。”一位股份行资管部总经理日前表示。

观察市场价格,不难发现银行的流动性紧张程度远小于非银机构。这两天,存款类机构质押式回购隔夜利率(DR001)和上海银行间同业拆放利率(Shibor)的隔夜价格都较上周有所下降。Shibor隔夜利率昨日报2.7360%,较上周五的价格略有下行。

相比之下,涵盖了非银机构的R001却创出近年来新高,昨日单日飙升44.92个基点,站上了4%。这说明,资金需求激增的是非银机构。

降准释放的积极信号给更为激进凶猛的非银机构带来杠杆冲动,一天之内的巨幅波动给足了交易员做业绩的机会。

在近期举办的一场债市论坛上,有银行系人士笑称,厉害的交易员已经在这几天完成了全年的业绩指标。最夸张的时候,单只长端利率债一天内的振幅最高接近3%,只要把握住机会,以利率债交易为主的交易员可以超额完成全年任务。

“市场在猜测,定向降准后央行货币政策转向宽松,因此就赌长端利率下行可以覆盖现在借钱带来的高资金成本,导致大家追逐短端资金,加杠杆买债券。”兴业研究宏观分析师何津津对记者表示。

而此刻的疯狂也源于一季度以来,资金面宽松格局下,机构加杠杆势头再起。

兴业研究统计的数据显示,券商在今年3月份明显加大杠杆,债市杠杆率从去年底的166.13%上升到今年3月底的226.21%。基金和保险机构较去年底相比虽然杠杆率仍控制较好,但可以看到,1至3月份是明确的升杠杆趋势。

联讯证券首席宏观研究员李奇霖解释,前期资金宽松时期,套利空间显著,较多机构提升了杠杆水平。资金当日到期后,加杠杆的投资者考虑到缴税期影响时间有限,未来降准带来的资金面宽松可期,会选择续杠杆,而不是抛售资产解杠杆。在融入资金选择上,也会选择相对短期限的资金来尽可能的降低成本。

“现在杠杆比例肯定提高了,主要是降准明天才执行,这几天有些钱临时性续不上。杠杆比例未来还会维持,短期不会下降。”一家股份行金融市场部债券交易中心负责人十分确定。

降准将缓解紧张状况

4月25日,央行将下调大型商业银行、股份制商业银行、城市商业银行、非县域农村商业银行、外资银行人民币存款准备金率1个百分点;同日,上述银行将各自按照“先借先还”的顺序,使用降准释放的资金偿还其所借央行的中期借贷便利(MLF)。

根据央行测算,操作当日偿还MLF约9000亿元,同时释放增量资金约4000亿元,大部分增量资金释放给了城商行和非县域农商行。

9000亿元的MLF置换再加上4000亿元的增量资金,能否有效化解当前资金面紧张的格局呢?在何津津看来,虽然降准释放的流动性只给到银行,但是整个市场仍会雨露均沾,资金面紧张情况有望得到一定程度的缓解。

降准和央行采取工具释放流动性最大的区别在于覆盖面广、资金价格更便宜。她进一步说,如果用逆回购投放资金,最先拿到的是大行等一级交易商,再到中小银行,最后到非银机构。

但是这次降准释放的是更为普惠的资金,大部分银行都能享受到降100个基点的优惠,在非银机构需要钱的情况下,拿到央行便宜资金的银行主动拆借出去,赚取利差,所以非银机构也会享受到流动性。

而根据置换量推算,5月、6月两个月到期的约9000亿元MLF就是此次提前偿还掉的量,MLF余额将整体降低。影响到5月,预期资金面也将相对平稳,到期量整体较低;同时5月税期压力也可能小于4月。

业内普遍预期,流动性紧张态势不会持续太久。国信宏观固收预期,在本月底、下月初,整体银行间市场流动性会重归4月份之前的格局——稳定、宽松,这会带动当前的债券市场利率重归下行格局。

在2018年上半年,基准性的10年期国开金融债券利率会跌破4%(历史均值),10年期国债利率会跌破3.5%(历史均值)。

中金证券认为,降准真正实施之后,资金面紧张的情况会有所好转。降准消息亮相之后,IRS(FR007)大幅下降约10bp,但资金面未必能比一季度更宽松。

天风证券固收研究团队认为,降准实施后大概率延续平稳格局,美联储加息将影响政策利率。未来资金面大概率处于相对平稳状态,并且流动性分层现象将持续缓解。但隐忧也并非没有,海外因素的影响有可能在下一阶段有所增强。预期央行倾向于打造利率走廊式的调控思路将具有可持续性,海外因素主要是通过影响政策利率的方式影响到国内资金面。

在债券市场方面,长江证券宏观固收研究团队认为,短期来看,收益率快速下行后,交易操作难度加大;中长期来看,基本面驱动下债市将回归慢牛。近期,受降准等因素提振,债券收益率一度快速大幅下行,债券市场牛市思维进一步巩固。高频数据与社融数据扰动下,市场对二季度经济走势判断仍存在分歧,对流动性预期也并不一致;监管政策落地和二季度债券供给压力的上升也可能对债市形成扰动。短期来看,收益率大幅下行,反而导致短期交易操作难度加大。中长期来看,信用收缩对经济的影响逐渐显现,债券市场将回归基本面驱动的慢牛。

|

当前位置:

当前位置: